原标题:什么信号?1200亿龙头突然出手,最高回购18亿!;本文自源证券时报,责任编辑:彭婧如的报道:

在业绩改善和股价下行背离之下,养殖龙头终于坐不住了!

12月4日晚间,温氏股份发布回购股份方案,用不低于9亿元且不超过18亿元的自有资金通过集中竞价交易方式回购普通股(A股)股票,用于实施员工持股计划或股权激励。回购价格不超过27.32 元/股(目前股价为18.51元/股),回购实施期限为回购方案通过之日起12个月内。

温氏股份曾在6月到7月期间有过一轮放量上涨,但从8月底开始逐步回落,阶段盈利盘回吐大半。但从前三个季度来看,温氏股份经营业绩逐季改善,不仅扭亏为盈,盈利幅度甚至还超过了100%。

相关分析认为,温氏股份已逐步摆脱非洲猪瘟影响,经营恢复向好,有望凭借领先行业的出栏增速及稳步下降的养殖成本,成为本轮周期业绩兑现确定性突出的白马标的。目前,相关券商评级给出的目标价和27.32 元/股的回购价基本持平,但与当前股价18.51元相比,仍有近50%的上涨空间。

回购股份用于股权激励或员工持股计划

具体看,按回购价格上限及回购金额上下限计算,温氏股份预计本次回购股份数量在3294.29万股至6588.58万股之间,约占截至12月1日收市后总股本(65.46亿股)的0.50%至1.01%。根据公告,假设本次回购的股份全部用于实施股权激励或员工持股计划并全部锁定,温氏股份总股本不发生变化,限售条件流通股增加6588.58万股,无限售条件流通股减少6588.58万股。

温氏股份表示,本次回购股份反映了管理层对公司内在价值和未来发展规划的坚定信心,有利于维护广大投资者特别是中小投资者的利益,增强投资者信心;回购股份用于股权激励或员工持股计划,有利于建立、健全完善的长效激励机制,提升团队凝聚力和企业核心竞争力,有利于企业的长远可持续发展。

具体看,截至今年三季度末,温氏股份总资产为983.50亿元,负债总为597.22亿元,资产负债率为60.72%;归属于上市公司股东的所有者权益为360.31亿元,流动资产为364.05亿元。按此财务数据测算,该次回购资金总额的上限18亿元,占公司总资产、归属于上市公司股东的所有者权益、流动资产的比重,分别为1.83%、5.00%、4.94%。

基于此,温氏股份认为,本次回购不存在损害公司及全体股东尤其是中小股东利益的情形。并且,该公司拥有足够的自有资金及支付能力,以自有资金回购不会对经营、财务、债务履行能力和未来发展等产生重大不利影响。

实现扭亏为盈,盈利增速超100%

从温氏股份价格K线来看,该股年内走势是一个典型的双头M形趋势图。今年6月到7月期间曾有过一轮放量上涨行情,区间累计涨幅接近50%;但从8月底开始,温氏股份股价逐步回落,截至11月中旬累计跌去30%,截至12月4日股价为18.51元/股,总市值为1212亿元。

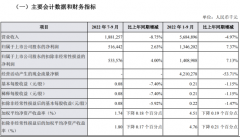

但从业绩基本面看,温氏股份今年前三季度经营数据出持续改善,乃至扭亏为盈态势。以合报报表的营业收入和归母净利润为例,根据Wind数据,前者第一季度、第二季度、第三季度分别为145.90亿元、169.54亿元、243.30亿元,同比涨幅分别为-13.25%、22.71%、52.62%,前三季度累计总额558.74亿元,同比增长19.96%;后者第一季度、第二季度、第三季度分别为-37.63亿元、2.40亿元、42.09亿元,同比增速分别为-792.39%、107.88%、158.43%,前三季度累计实现净利润6.86亿元,同比增长107.07%。截至三季度末股东数量为80171人。

温氏股份主营业务为黄羽肉鸡及生猪养殖销售,是国内规模最大的黄羽肉鸡养殖企业,在全国种猪育种和肉猪养殖规模方面排名前列,以“公司+农户”养殖模式为业内所熟知。上述财务数据背后,温氏股份实际上历经了一轮猪周期产能变化。

海通国际在12月2日发布的研报指出,在2019-2020年非洲猪瘟期间,温氏股份曾主动减少投苗量并加大种猪留选,导致出栏量下降。此后2021年非瘟防控常态化,生猪出栏量回升,2021年生猪出栏量为1321.7万头,至2022年10月当年累计生猪销量达到1407.1万头。养殖成本方面,非瘟前温氏股份养殖完全成本控制在12元/kg左右,优于行业平均水平。非瘟期间温氏股份为支撑生猪出栏,高价外购猪苗,导致成本大幅上涨。2021年5月起,温氏股份自产猪苗供应恢复,暂停外购猪苗并降低代养费,至2022年1月养殖完全成本回落至16-17元/kg。

距离回购价格上限有近50%上涨空间

基于上述分析,海通国际认为,温氏股份已逐步摆脱非洲猪瘟影响,经营恢复向好。并且,温氏股份的商品猪产能稳健扩张,养殖模式持续升级。该公司2021年生猪出栏量为1321.7万头,产能利用率为28.7%,产能利用率存在较大提升空间,出栏量成长空间较大。该公司在“公司+农户”模式的养殖领域凭借技术服务与管理优势具备核心竞争力,正向“公司+养殖小区+农户”模式持续升级,未来在成本改善以及风险抵御方面将会有更大提升空间。

国信证券研报认为,生猪养殖行业预计2023年有望保持较好盈利,看好规模企业出栏成长。“据我们对上市猪企复盘,大部分公司受益于养殖规模化的大趋势,只要出栏保持稳定兑现及增长,仍有望实现较好的成长性。当前行业补栏仍较为理性,预判2023年生猪行业仍有望保持300-400元的头均盈利。温氏股份凭借领先行业的出栏增速及稳步下降的养殖成本,有望成为本轮周期业绩兑现确定性突出的白马标的。”

另外,海通国际研报指出,温氏股份在黄羽鸡养殖龙头地位稳固,布局鲜品及预制菜平滑周期。截至2021年,该公司肉鸡屠宰单班产能提升至2.85亿只/年。公司鲜品鸡及预制菜销量稳步提升,2021年公司鲜品鸡销量达到1.5亿只,1H22鲜品鸡与熟食鸡共销售7171.5万只。根据公司规划,未来黄羽鸡中将有30%以鲜品形态销售,20%以熟食形态销售,有能够持续平滑公司毛利率。

海通国际预计,温氏股份2022年- 2024年营收分别为834.6/1074.3/1178.5亿元,对应的归母净利润分别为62.1/139.2/144.5亿元,对应PE分别为18.3/8.2/7.9倍。给予该公司2023年12.5倍PE,对应目标价为27.40元,首次覆盖给予“优于大市”评级。27.40元的目标价与本次回购价上限27.32 元基本持平,但与当前股价18.51元相比,仍有近50%的上涨空间。

包括温氏股份在内,截至12月4日年内以来共有1106家上市公司进行股份回归,累计回归股份数量和金额分别为108.01亿股和990亿元,和2021年同期基本持平(当年两项数据分别为109.15亿股和1191.02亿元),较2020年同期则出现明显提升(当年两项数据分别为98.83亿股和620.99亿元)。(券商中国)

本文介绍到这就结束了,感谢证券时报责任编辑:彭婧如辛苦分享。