核心观点

一、受央行扩表、地方全力拼经济和疫情快速过峰等因素影响,1月信贷、M2增速均超预期回升,但高基数和债券融资偏弱拖累社融增速继续探底,信贷结构上居民信用收缩压力仍大,地产预期改善、实体需求回升仍需政策加力。

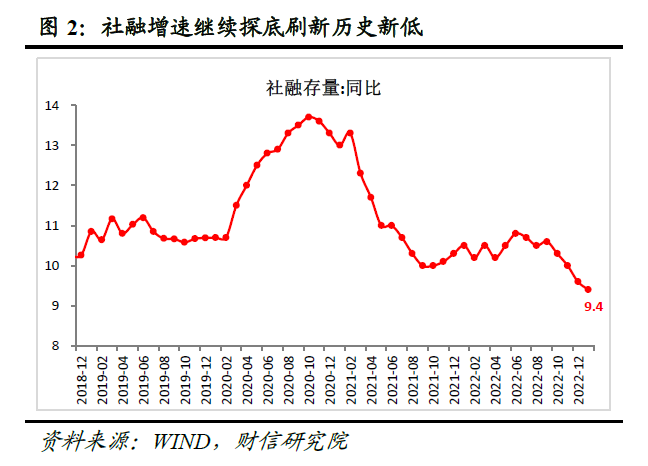

一是社融方面,本月社融增速继续探底刷新历史新低,较上月回落0.2个百分点至9.4%,主因理财赎回余波犹存和城投融资监管偏严下企业债净融资同比减少较多,同时高基数和春节错位导致政府债券、表外票据同比少增,也对社融形成一定拖累。

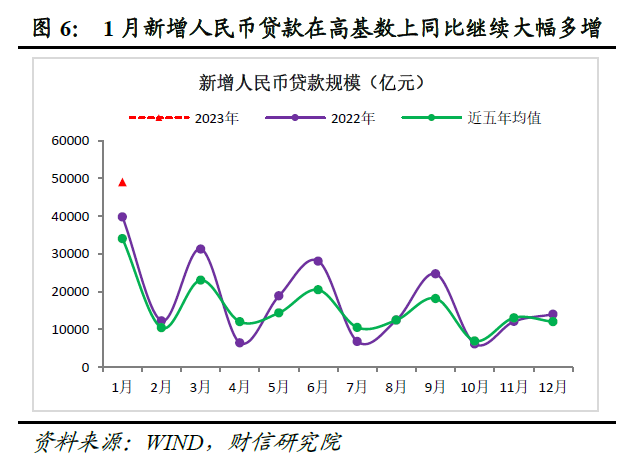

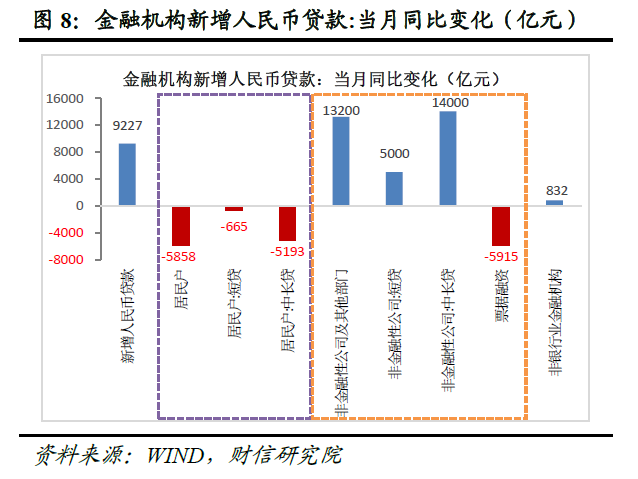

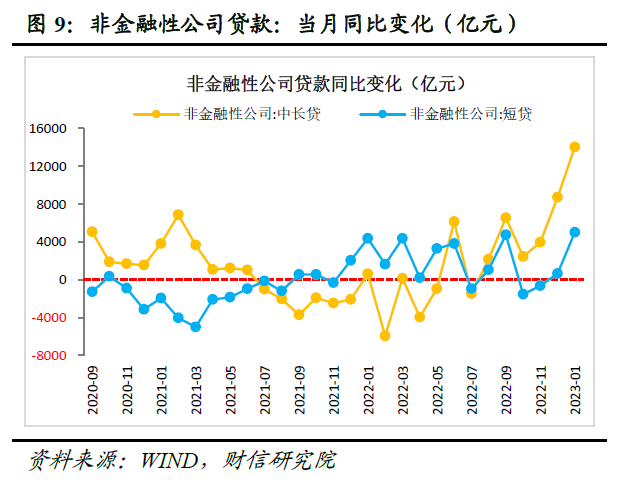

二是信贷方面,企业加杠杆支撑信贷创天量新高,居民融资收缩压力仍待加快缓解。如1月新增人民币贷款达4.9万亿元,创历史单月最高值。其中,受益于央行扩表、地方全力拼经济、疫情快速过峰等因素影响,1月企业中长贷、短贷分别同比大幅多增1.4万亿元和5000亿元,前者近6个月累计同比多增约3.8万亿元,为主要贡献力量;居民短贷、中长贷同比持续减少,反映出消费、地产恢复偏弱,居民信用收缩压力仍需政策加力缓解。

三是货币供应方面,M2增速较上月提高0.8个百分点至12.6%,主因信用扩张加快和翘尾因素提高。M1增速较上月提高3个百分点至6.7%,主要与春节错位和疫情快速过峰企业现金流改善相关。1月份M1与M2增速剪刀差负向收窄,表明宽货币向宽信用的转化有所加快,也预示着实体经济或持续恢复。

二、预计货币政策仍处于宽松加力期,一季度降息降准概率仍大

一是当前国内需求收缩、预期偏弱等问题依旧严峻,加之受综合通胀指数回落幅度大于实体名义融资成本降幅的影响,我国实际利率水平攀升至偏高水平,且上半年存在进一步上行压力,对需求形成抑制,降息提振需求、改善预期是当务之急。二是降息需要降准配合,通过降准释放低成本资金,有效缓解银行体系流动性约束,增强银行放贷意愿,才能更好地达到宽信用效果,但目前国内降准空间已偏小。三是从支持领域看,预计未来政策重点继续聚焦加力稳地产和加大对普惠、绿色、科创等领域的结构性支持力度。

正文

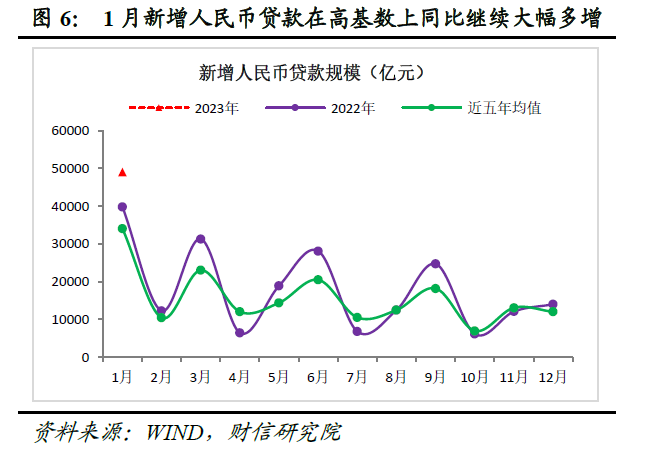

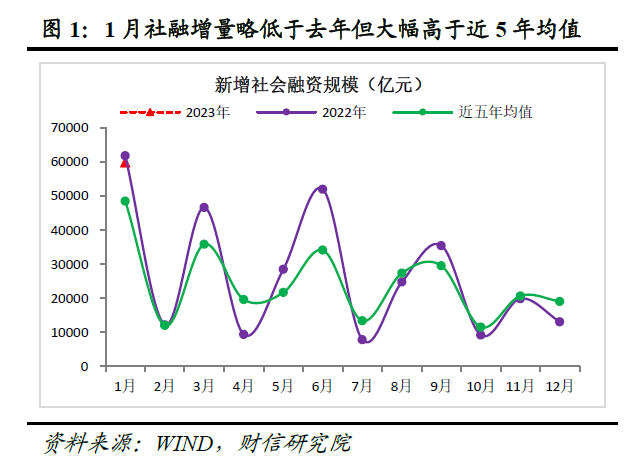

事件:2023年1月份社融增量为5.98万亿元,比上年同期少增1959亿元;新增人民币贷款4.9万亿元,比上年同期多增9227亿元;货币供应量M1、M2分别同比增长6.7%、12.6%,增速较上月末分别高3个和高0.8个百分点。

一、高基数与债券融资偏弱,拖累社融增速继续回落

1月份社融增量5.98万亿元,比上年同期少增1959亿元(见图1),但大幅高于近五年历史同期均值水平,也高于市场一致预期,仍属于超预期的天量规模;社融存量增速为9.4%,较上月回落0.2个百分点(见图2),继续探底刷新历史新低。分结构看:

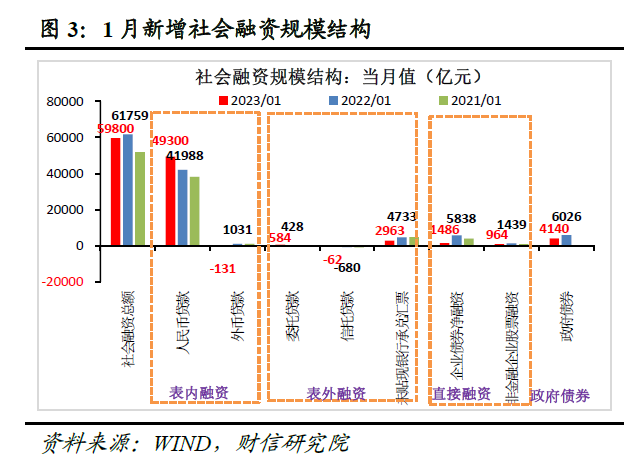

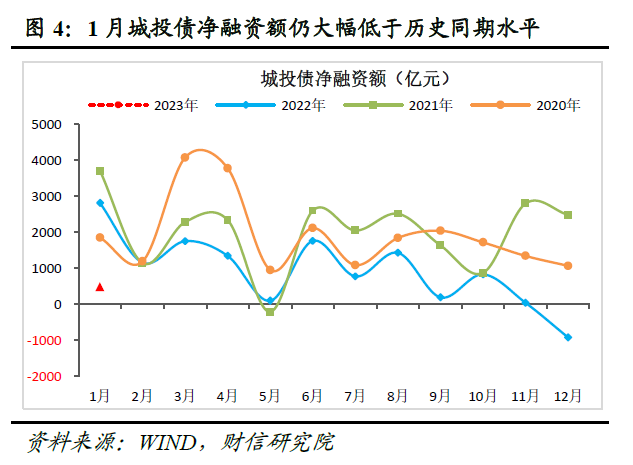

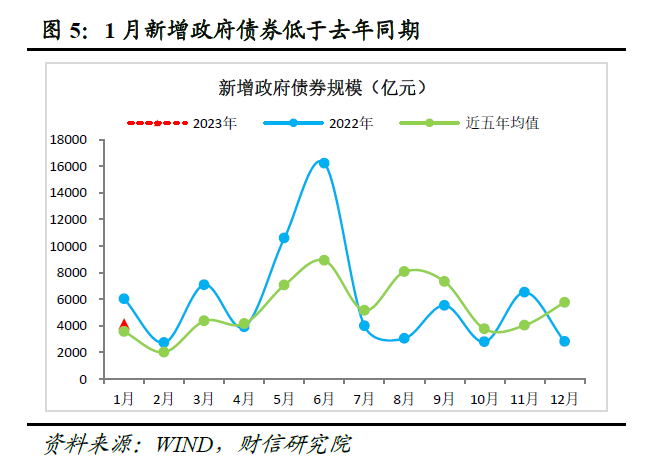

(一)企业债、政府债券和表外票据等均对社融形成较大拖累。一是受高基数、利率上行、理财赎回余波犹存、企业信心恢复需要一定时间和“坚决遏制新增地方政府隐性债务”政策监管仍严等因素影响,企业债券净融资额同比减少4352亿元,对社融形成最主要拖累(见图3)。其中,严监管下城投债净融资额同比减少约2300亿元(见图4),占据企业债券同比降幅的5成以上,是导致企业债走弱的主因。二是受春节错位和去年同期高基数的影响,政府债券同比减少1886亿元(见图3和图5),也对社融形成一定冲击,但随着财政加快前置发力,预计未来数月政府债券对社融的支撑或趋强。三是同样受高基数拖累,未贴现银行承兑汇票同比大幅减少也对社融形成一定制约,如1月份表外融资同比减少996亿元(见图3)。其中,信托贷款、未贴现银行承兑汇票、委托贷款分别少减少618、多增156和减少1770亿元,后者在高基数的影响下拖累显著。四是外币贷款利率维持高位导致外币贷款规模持续收缩,本月外币贷款同比减少1162亿元(见图3),已连续11个月同比减少;此外,资本市场波动加剧和投资者风险偏好下降,非金融企业股票融资同比亦减少475亿元(见图3),均对社融形成一定冲击。

(二)受益于各类扩信用政策加力,信贷大幅扩张对社融形成主要支撑。如随着各地疫情快速过峰推动需求改善,加上稳地产、稳基建以及一揽子结构性货币政策加力显效,本月新增人民币贷款(社融口径)4.93万亿元,同比多增7312亿元,高出近五年均值约1.4万亿元(见图3),喜迎天量开门红,对社融的支撑显著。

二、企业加杠杆支撑信贷创天量新高,居民融资收缩压力仍待缓解

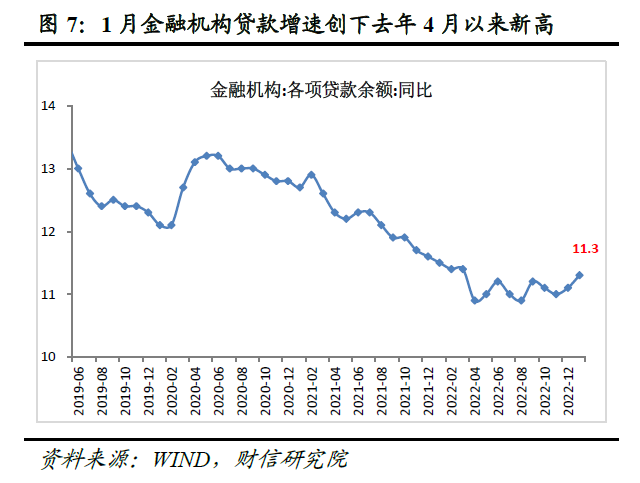

1月份金融机构新增人民币贷款4.9万亿元,比上年同期多增9227亿元(见图6),创下历史单月最高值;各项贷款余额增速为11.3%,较上月提高0.2个百分点(见图7),亦创下去年4月份以来新高,实体信用扩张持续改善。结构上,“企业中长贷高增,居民信用收缩压力仍大”的分化特征延续,企业部门加杠杆是支撑信贷高增的主力,居民部门信贷持续收缩,反映出居民消费和房地产需求依旧疲弱,仍需政策加力扭转预期、支持恢复。

(一)企业端:政策加力和需求恢复支撑中长贷创下历史新高,票据融资继续降温。1月份,非金融性公司及其他部门贷款达4.68万亿元,同比多增1.32万亿元,是支撑信贷扩张的主力(见图8)。其中,受央行引导金融机构扩大中长期贷款占比和2021年下半年以来国内票据融资持续大幅冲量存在一定透支效应的影响,本月企业票据融资同比减少5919亿元;受益于结构性货币政策工具扩容和央行加大窗口指导力度等利好,企业短贷、中长贷分别同比多增5000亿元、1.4万亿元,两者均在去年高基数的基础上同比继续大幅多增,尤其是后者近6个月累计同比多增约3.8万亿元(见图9),单月规模创下历史新高,是国内稳信贷的核心支撑。

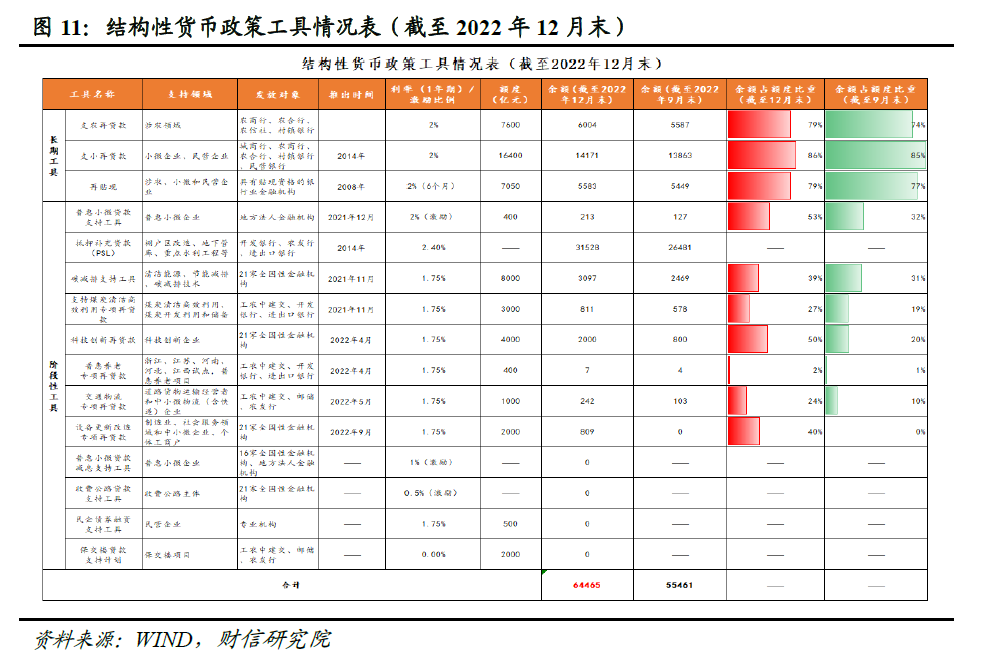

企业短贷、中长贷同比均大幅高增,原因有三:一是自去年12月份以来央行大幅扩表,对实体信用扩张形成有力支撑,如央行通过加大PSL、科创再贷款、设备更新再贷款、保交楼等结构性货币政策工具投放力度(见图11),仅2022年12月份就扩表约1.5万亿元,对实体信贷扩张支撑显著。从资金流向看,预计基建、制造业和房企等领域信贷需求或均改善较多。二是随着疫情快速过峰,加上货币条件较为宽松,企业融资需求或有所回暖,特别是服务业融资需求大概率边际趋于改善。三是开年国内掀起新一轮地方“全力拼经济”热潮,也有利于企业信贷回升。

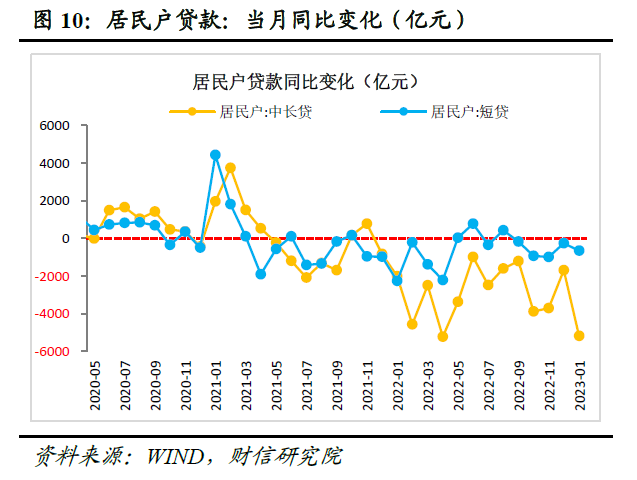

(二)居民端:居民短贷、中长贷同比持续减少,映射消费、地产恢复仍需政策加力。1月份居民部门新增贷款同比减少5858亿元(见图8),同比降幅较上月扩大,近22个月中有21个月出现同比负增,反映出居民消费和购房需求持续疲弱,居民信用收缩压力仍大。其中,受春节错位、居民增收就业困难、市场预期尚未扭转、新增房贷利率大幅低于存量房贷利率等因素的叠加影响,居民购房意愿依旧不强、提前还贷需求增加,导致居民中长贷同比减少5193亿元(见图8和图10),仍是居民信贷收缩的主因。1月份国内30大中城市商品房成交面积同比下降40%,降幅较上月扩大约19个百分点,既有春节错位因素的影响,也反映出房地产市场修复并不明显。此外,受居民增收就业困难、消费意愿修复需要一定时间等因素的影响,居民消费动能或仅温和回升,居民新增短贷同比减少665亿元(见图8和图10)。自2021年年中以来,国内居民短贷和中长贷总体持续同比负增(见图10),居民信用收缩压力仍未明显缓解,政策加力推动信心恢复、相关需求改善必要性仍强。

三、信用扩张加快支撑M2增速创6年新高,春节错位是M1回升主因

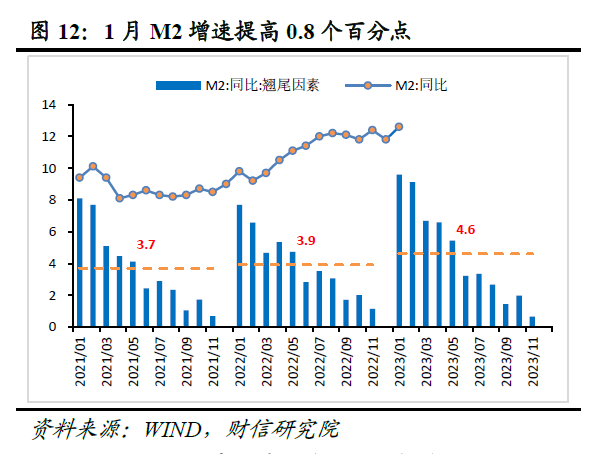

1月末M2同比增长12.6%,较上月提高0.8个百分点(见图12),创下近6年来的新高,原因主要有四:一是本月信贷扩张加快导致贷款创造存款的信用货币创造提速,对M2增速回升形成有力支撑。二是近期央行加大基础货币投放,经过货币乘数效应的数倍放大,也是M2增速回升主要推动力量。三是2023年翘尾因素月均值较2022年提高0.7个百分点,也有利于M2增速提升。四是本月财政存款同比增加979亿元、环比增加17685亿元,不有利于阶段性增加同时段银行体系存款,对M2形成一定拖累。

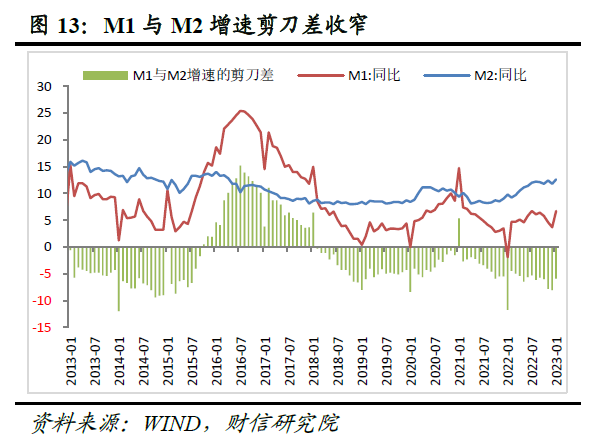

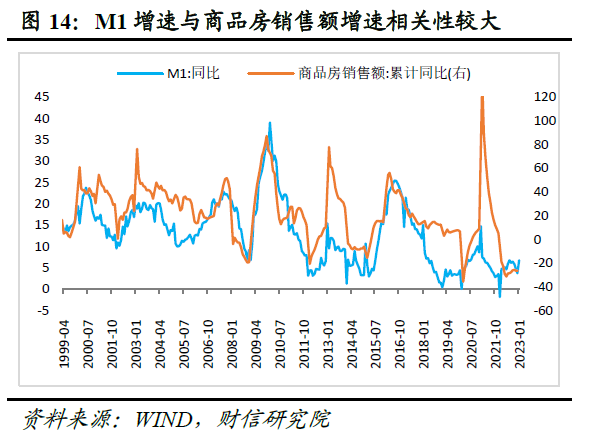

1月末M1同比增长6.7%,增速较上月提高3个百分点(见图13)。其中,占M1的比重超过80%的单位活期存款,其增速由去年12月的1.9%提高至今年1月的6.5%,是主要贡献力量,同期M0增速较上月大幅回落7.4个百分点。单位活期存款增速明显回升原因有二:一是春节错位是主要原因,如受2022年春节在2月初的影响,企业在去年1月集中发放薪酬、年终等,使大量单位活期存款会向个人存款转移,造成2022年1月M1减少较多、基数偏低,加上2023年春节在1月下旬,受春节扰动影响更小,导致2023年1月单位活期存款增速大幅飙升。二是随着多地疫情快速过峰,企业生产活动恢复,现金流趋于改善,也有利于M1增速提高。往后看,房地产政策加码和经济恢复有利于M1增速回升,但1月份30大中城市房地产销售面积降幅扩大,房地产企业现金流修复仍具有较大不确定性,加上企业继续去库存、出口放缓,企业盈利仍在筑底,未来M1增速回升幅度和速度仍待观察,历史上房地产市场景气度与M1增速走势较为一致(见图14)。

1月份M1与M2增速剪刀差较上月收窄2.2个百分点,由上月的-8.1%收窄至-5.9%(见图12),反映出宽货币向宽信用的转化有所加快,也预示着实体经济或持续恢复。

四、预计货币政策仍处于宽松加力期,一季度降息降准概率仍大

受央行扩表、地方政府全力拼经济和疫情快速过峰等因素影响,1月信贷、M2增速均超预期回升,但高基数和债券偏弱拖累社融增速继续探底,信贷结构上居民信用收缩压力仍大,政策加力扭转地产预期,推动实体需求、信心恢复必要性仍强。预计货币政策仍处宽松加力期,一季度降息降准概率仍大,且未来政策重点继续聚焦加力稳地产和加大对普惠、绿色、科创等领域的结构性支持力度。

一是预计一季度降息降准概率仍大。一方面,当前居民部门信贷持续收缩、核心CPI增速低迷、企业盈利仍在探底,反映出需求偏弱、地产预期扭转仍需政策加力,降息降低实体融资成本、提振需求、改善预期的必要性仍强。此外,尽管2022年以来我国名义贷款利率持续下降,但受综合通胀指数回落更多的影响,我国实际利率水平(名义利率-综合通胀指数)已攀升至偏高水平(见图15),2023年上半年受CPI、PPI回落的影响,实际利率或存在进一步上行的压力,对需求形成抑制,也要求名义利率进一步调降(见图16)。历史上,国内实际利率处于高位和企业盈利负增长阶段,降息也均如期而至。另一方面,降息也需要降准配合,通过降准释放低成本资金,有效缓解银行体系流动性约束,增强银行放贷意愿,才能更好地达到宽信用效果,但目前国内存款准备金率已不高,降准空间已相对偏小。

二是预计政策重点聚焦稳住地产融资,加大对普惠、科技、绿色领域结构性支持力度。一方面,当前我国房地产市场仍面临严峻挑战,截至2022年11月末,70个大中城市中新建商品住宅价格指数连续3个月环比同比均为负的城市数量达38个,占比已超过五成,同时居民提前还贷意愿较强、房地产销售市场恢复偏弱,继续加大对房地产的融资支持是当务之急,也是提振信贷、支持经济好转绕不开的坎,预计未来金融对房地产供需两端的支持力度均有望进一步加大。另一方面,预计2023年部分结构性工具扩容可期,1月10日信贷工作座谈会上也明确提出,延续发挥好设备更新改造专项再贷款和财政贴息政策合力,力争形成更多实物工作量;要继续用好碳减排支持工具、支持煤炭清洁高效利用专项再贷款、科技创新再贷款、交通物流专项再贷款等结构性货币政策工具,不断完善对重点领域和薄弱环节的常态化支持机制;用好普惠小微贷款支持工具等优惠政策,加力支持小微市场主体恢复发展。同时,金融对基建投资的支持力度也有望持续偏强,继续对政策性开发性金融工具配套融资需求提供支持。