原标题:产品清盘常态化 基金公司还需多点主动性;本文自源证券时报,责任编辑:邵婉云的报道:

产品清盘常态化 基金公司还需多点主动性

同类型基金数量众多、同质化严重和业绩长期不及预期,是基金清盘的深层次原因

证券时报记者 吴琦

在权益市场低迷的背景下,迷你基金数量已接近千只,基金清盘也进入了常态化。数据显示,去年6月以来,每月均有10只以上基金清盘。同类型基金数量众多、同质化严重和业绩长期不及预期,是基金清盘的深层次原因。

目前,出现了一些积极的变化,有些基金公司从被动清盘产品转向主动清盘。不过,总体来看,今年基金清盘数量并不及去年。

有业内人士认为,在产品清盘的问题上,基金公司还应该更加主动,控制住一味扩大规模以及扩大产品线的冲动,并放弃表现不佳、规模不达标的产品,从避讳清盘转向主动清盘。

清盘进入常态化

Wind统计显示,按基金份额合并统计,截至9月25日,今年到期发布清盘的基金数量达到137只。从清盘原因来看,大多数基金连续60个工作日出现基金资产净值低于5000万元的情形,这类属于迷你基金的退场。

近年来,迷你基金清盘数量大幅增加,但由于新基金发行数量增加以及市场表现低迷,目前迷你基金数量依然居高不下。Wind数据显示,截至9月25日,规模小于0.5亿元的迷你基金数量高达979只,而2021年底,规模小于0.5亿元的迷你基金数量仅有767只。

有基金业分析人士表示,基金规模很小并不意味着一定要清盘,因为每只新基金产品发行需要满足2亿元的基本条件,此外新发的营销成本也相当高,大多数公募管理人对迷你基金选择能保尽保,这也是目前迷你基金数量居高不下的主要原因。

也有一些基金产品表示“鉴于目前市场环境的变化,为保护基金份额持有人的利益”而主动清盘,如兴业增益五年、中科沃土沃盛纯债A和富荣富安A清盘时的规模均在5亿元以上。

值得注意的是,今年清盘基金中存在不少成立时间不长的次新基金。证券时报记者统计发现,今年清盘的基金中,有18只基金成立于2021年。

上述清盘的次新基金中,仅有2只债券型基金今年收益为正。很多次新基金在市场行情高位时发行,由于缺乏业绩说服力,市场波动加大时更容易被持有人“遗弃”。

部分公司选择主动清盘

同类型基金数量众多、同质化严重和业绩长期不及预期,是目前基金清盘的深层次原因。

由于市场波动加大,基金清盘数量在增加。积极的一面是,一些基金公司选择主动清盘一些长期业绩表现不佳,或者与公司投研实力不匹配的产品。

目前,按照投资范围分类,市场上偏股混合型基金、灵活配置型基金、中长期纯债型基金和被动指数型基金的数量均超过1000只。这些类型的基金因为基数大,成为基金清盘的主力。具体来看,今年中长期纯债型基金和灵活配置型基金清盘数量均超20只,被动指数型基金、被动指数型债券基金和偏股混合型基金清盘数量均超过15只。

值得注意的是,今年偏股混合型基金清盘数量达到历史高位。有分析人士认为,近两年,偏股混合型基金数量爆发式增长,两年翻一倍,总数量超过了2000只,是目前市场上基金数量最多的一类基金。今年A股持续震荡,这类主要投资于权益市场的基金表现不佳引发投资者大量赎回,偏股混合型迷你基金数量急剧增加,存在被清盘的风险。

A股行情波动加大,债市波动小、收益稳的特性吸引了避险资金关注。不过,债券型基金清盘数量并不低,今年有25只中长期纯债型基金清盘,是今年清盘基金数量最高的类型。今年还有17只被动指数型债券基金清盘,同类型基金数量缩减至197只。

有基金公司相关人士透露,目前基金产品同质化严重,仅偏股混合基金数量就超过2000只,盲目发行、定位不明确的基金产品层出不穷。在市场波动加大时,很多基金在竞争中处于劣势而沦为“迷你基金”,直至被清盘。

此外,一些偏冷门的小众基金产品长期业绩表现不及预期,未能得到更多投资者认可,于是一些基金公司选择主动放弃这些产品。

另一方面,今年有大量量化基金清盘。8月,中金汇越量化对冲策略3个月定开宣布清盘,这是时隔两年后,首只多空对冲基金清盘,目前市场上仅剩24只多空对冲基金,最近获批的1只基金成立于2020年底。

公募量化基金主要采用多因子量化模型投资策略,综合技术、财务、流动性等多方面指标,精选股票进行投资。而近几年,公募量化基金表现不及预期,没能较好地控制回撤也未能获得更多的超额收益,如今年清盘的2只公募量化基金年内净值跌幅超20%,今年仅3只主动型量化基金、2只多空对冲型基金收获正回报。

2010年以来,公募量化基金的规模集中度呈下降趋势。今年8月,1只成立近11年的量化基金无奈地按下了终止键,而今年已有近10只量化基金宣告清盘。

今年4月,国联安安享稳健养老目标一年(FOF)的清盘,宣告了国内养老目标基金诞生3年以来,首只FOF(基金中的基金)型基金清盘。

今年清盘数量不及去年

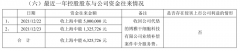

如今基金清盘已进入常态化,自2020年6月以来,每个月至少有10只基金产品宣布清盘。不过,今年市场极度低迷,基金清盘的数量却很难超越2021年的254只,Wind数据显示,以基金到期日为统计口径,2017年至2021年,基金清盘数量分别为108只、430只、133只、173只、254只,其中2018年基金清盘数量跃升主要是资管新规要求委外资金撤出的原因。

除了2018年,基金清盘的数量逐年递增。今年基金总数超过万只,迷你基金数量一度超过千只,而今年清盘基金数量连续增长的趋势或将终止。

有业内人士表示,以往迷你基金的清盘主要还是政策推动,市场化驱动的力量还比较弱。该人士表示,此前对迷你基金的要求是一家基金公司需控制迷你基金数量在一定数字以下,否则就会影响产品审批。在监管趋严背景下,一家基金公司如果发行新基金,必须要清理迷你基金。

前两年新基金发行较为顺利,基金公司为了发行新基金而清盘迷你基金的动力较强,这也是2021年清盘基金和新发基金数量双双大幅增长的原因。今年基金发行市场遇冷,基金公司清盘迷你基金的动力并不高,更倾向于选择持续营销和保壳。

一位基金销售机构负责人表示,基金清盘是优胜劣汰的过程,从持有人角度来看,即便是一些绩优的迷你基金,由于规模小,固定开支平分到份额上也会导致投资成本变高,这类产品面临清盘风险,可能会有较大的净值波动,往往不会被销售人员和销售平台推荐买入。从公司层面看,小规模基金产品只会消耗公司运营成本、占用过多人力资源,将迷你基金清盘,把更多精力放在旗舰产品上,打造出有影响力的产品,获得持有人好感,才是大势所趋。这样也有利于行业资源运用效率的提升。

一位基金评价人士认为,现在公募基金产品数量太多,基金投资者选基金的体验非常不好,目前监管对新基金审批的流程大幅缩短,也鼓励创新产品的发行。在海外成熟市场,基金清盘是常见现象,基金公司应该抑制住一味扩大规模以及扩大产品线的冲动,放弃表现不佳、规模不达标的产品。

本文介绍到这就结束了,感谢证券时报责任编辑:邵婉云辛苦分享。