原标题:民营企业纾困进行时 再看央行政策工具箱里的“三支箭”;本文自源第一财经,责任编辑:刘阳禾的报道:

作者:杜川

日前,人民银行支持和指导交易商协会继续推进并扩大民营企业债券融资支持工具(“第二支箭”),预计可支持约2500亿元民营企业债券融资,引发市场关注。

早在2018年,为化解民营企业、小微企业面临的融资困难,央行会同有关部门,研究从债券、信贷、股权三个融资主渠道,采取“三支箭”的政策组合,支持民营企业拓宽融资途径,解决民营企业“缺水”难题。

其中,第一支箭是民营企业信贷支持,第二支箭是民营企业债券融资支持工具,第三支箭是民营企业股权融资支持工具。

四年来,“三支箭”解决民营企业、小微企业融资难题成效如何?下一步将采取哪些措施?

第一支箭

第一支箭,信贷支持工具。人民银行通过定向降准、中期借贷便利(MLF)等方式,为金融机构支持民营企业提供长期、成本适度的信贷资金。2018年以来,人民银行着力用好再贷款再贴现工具,增加支小再贷款额度1.49万亿元,下调再贷款利率0.75个百分点,鼓励金融机构增加民营企业信贷投放。

此前,民营企业特别是中小微企业融资难、融资贵曾是束缚企业发展的“高山”。

央行行长易纲指出,必须通过设计实施激励相容的机制安排,切实提高民营经济金融服务的覆盖面、可得性和便利性,推动改革“补短板”。

近年来,人民银行坚持实施稳健的货币政策,保持流动性合理充裕,引导信贷合理增长,鼓励金融机构加大对民营企业特别是普惠小微企业的贷款投放;同时注重发挥政策的协同效应,联合多个有关部门在减税降费、强化融资担保、财政贴息、优化信用体系等方面积极出台政策措施,切实降低民营和小微企业融资成本。

据悉,2018年至2019年,央行阶段性运用定向中期借贷便利(TMLF),支持大型商业银行、股份制商业银行向民营企业提供长期稳定资金,操作量与其支持民营企业的力度挂钩,利率较中期借贷便利优惠,发挥好大中型银行的“头雁”作用。

2020年,央行创设两项直达工具。2020年至2021年12月,普惠小微企业贷款延期还本付息支持工具向地方法人银行提供激励资金217亿元;普惠小微企业信用贷款支持计划向地方法人银行提供优惠资金3740亿元。2022年起,两项直达工具接续转换为普惠小微贷款支持工具,且从今年二季度起,激励资金比例由最初的1%提高至2%。

2022年前三季度,通过普惠小微贷款支持工具向地方法人金融机构提供的激励资金达213亿元,支持其增加普惠小微贷款共1.29万亿元。

东方金诚研究发展部高级分析师冯琳在接受记者采访时指出,近年来,监管层出台一系列措施鼓励银行加大对民营企业贷款支持力度以及在经济下行压力较大时期采取的中小微企业贷款延期还本付息等纾困政策,取得了积极的政策效果。

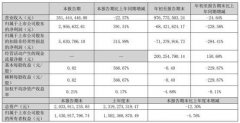

从数据来看,民营企业融资可得性有所增强。2022年9月末,普惠型小微企业贷款余额23.2万亿元,同比增速24.6%,支持小微经营主体5389万户,同比增长31.7%,9月新发放普惠小微企业贷款加权平均利率为4.72%。2022年6月末,银行业金融机构民营企业贷款余额58.2万亿元,同比增长11.4%,快于金融机构全部贷款增速,有贷款余额的民营企业户数达8347万户,同比增长11.4%。

第二支箭

第二支箭,民营企业债券融资支持工具。2018年10月,央行设立民营企业债券融资支持工具,作为化解民营企业融资难“三支箭”中的第二支箭。央行运用再贷款提供部分初始资金,由专业机构进行市场化运作,通过出售信用风险缓释工具、担保增信等多种方式,为经营正常、流动性遇到暂时困难的民营企业发展提供增信支持。

在市场分析人士看来,债券市场在解决民营企业融资问题上有广阔空间。易纲曾表示,债券市场是解决这一问题的突破口。企业能够顺利发债,银行就不会给企业断贷,该企业股票价格也会有所好转。

中信证券首席经济学家明明对第一财经表示,政府部门出台了系列举措以扩大民营企业债应用场景、提升民营企业债流动性,同时启用市场化增信类工具,以CRMW(信用风险缓释凭证)为代表的信用风险缓释工具正在发挥促进风险分散分担、助力民营企业融资的作用。

来自交易商协会的数据显示,CRMW这一工具的推出对民企债券融资起到了积极的支持效果。自2018年四季度交易商协会推动CRMW创设支持民企债券融资以来,截至2022年10月底,累计创设挂钩民企债的CRMW名义本金420亿元,共支持了1132亿元民企债发行,其中AAA、AA+和AA级占比分别为12%、62%和26%,中高等级占比合计达74%。

11月8日,交易商协会宣布继续推进并扩大民营企业债券融资支持工具(“第二支箭”),支持包括房地产企业在内的民营企业发债融资。预计可支持约2500亿元民营企业债券融资,后续可视情况进一步扩容。

对比来看,此次“第二支箭”的支持方向和政策目标更为具体。比如,在专业机构支持民营企业发债融资的方式上,除了通过担保增信、创设信用风险缓释凭证外,还新增了“直接购买债券”等方式;并明确提出“支持包括房地产企业在内的民营企业”等。

近期,民营房企债价格波动较大,投资人信心不足,市场较容易形成悲观预期。

“第二支箭”的继续推进和扩大有利于修复市场对民营企业地产债的信心。“支持方式更加丰富,政策意图也更加清晰。这将对基本面较好、但受到市场悲观情绪影响的民营企业地产债价格形成支撑,从而修复市场信心,助力民营房企融资改善及房地产行业和市场企稳。” 冯琳称。

明明认为,民营企业债券融资支持工具有力引导市场机构改善对民营企业的风险偏好和融资氛围,缓解了民营企业信用收缩问题;本次重点支持房企,将促进民营房企融资恢复,降低房企融资成本,同时提振投资者信心,保障房地产行业经营运作的良性循环。

第三支箭

在前“两支箭”陆续射出并取得一定成效后,市场对“第三支箭”的情况格外关注。

第三支箭,是民营企业股权融资支持工具。据了解,拓展民营企业股权融资渠道问题一直是金融管理部门的关注重点。此前,人民银行会同有关部门对民营企业股权融资支持工具作了认真研究,基本思路是按照市场化、法治化原则,通过一定的政策设计,带动金融机构、社会资本共同参与,专业机构进行市场化运作,自主选择符合条件的民营企业进行小比例、不影响企业实际控制权的股权投资。

资本市场近年来在支持民营企业股权融资方面的成绩印证了各类资本共同参与的巨大推动力。实际上,民营企业股权融资渠道不断拓宽,特别是科创板、创业板推动资金流向民营企业的作用正逐步发挥。

三年来,科创板首发民营企业328家,占该板块上市企业数量的79.1%;首发募集资金4102亿元,占该板块上市企业首发募集资金的62.9%。创业板首发民营企业393家,占该板块上市企业数量的89.7%;首发募集资金3342亿元,占该板块上市企业首发募集资金的84.1%。

随着创业板试点注册制启动,准入门槛多元,对亏损企业、特殊股权结构企业等都更加包容,这带来的直接影响就是更多民营企业可以进入资本市场。据统计,2020年至今,登陆资本市场民营企业数量为1089家,募集资金9682亿元。

有更多民营企业加入的中国资本市场活力十足。2022年上半年,A股市场共发行IPO(首次公开募股)176笔,募集资金2553.82亿元,融资额占全球IPO融资额的39%,成为全球第一大IPO市场。

冯琳建议,接下来在支持对民营企业股权融资方面,除鼓励私募基金等市场化机构继续发挥其专业优势,通过市场化并购重组化解民营企业流动性风险外,一些发展潜力大、成长性强的民营企业,也可考虑与国有资本加强合作,优势互补,共同开拓市场。

而这一点,正是易纲行长近年来在不同场合多次强调的,在金融支持民营企业发展问题上,一定要始终坚持“两个毫不动摇”,坚持一视同仁的政策设计和公开公平的市场化运作机制。

本文介绍到这就结束了,感谢第一财经责任编辑:刘阳禾辛苦分享。