原标题:时至今日 中国企业能否放弃美股市场?;本文自源证券时报,责任编辑:刘阳禾的报道:

过去二三十年,美国资本市场曾对我国企业资本化和创新生态起到过重要的助推作用。然而,近几年,随着国内资本市场一系列举措落地,以及与香港、欧洲市场的互联互通不断深化,美国股票市场原有的独特价值开始需要重新审视,以往对该市场的一些基于少量明星公司形成的固有认知也因并不总能反映全貌而需要更新。

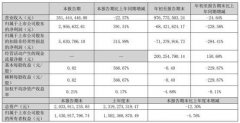

《外国公司问责法案》通过以来,中概股股价集体受挫,有45%的股票股价跌幅超过90%。事实上,即使把目光放到该法案通过前,很多在美上市的中概股公司在该市场也“水土不服”。

美国曾是中国创新企业

重要上市地

在过去的30年里,我国一大批企业出海上市,他们所发行的股票被市场统称为“中国概念股”。美国一直以来是重要的海外上市地之一,从上世纪90年代至今,我国曾有565家企业在美国上市。目前,仍有281只股票在美国三大交易所挂牌交易,市值约合人民币8万亿元。

起初,在美上市的多为大型国有企业,他们囿于当时中国资本市场的容量,也出于拓展海外业务,提升国际形象,规范公司治理等动机,寻求在香港或纽约上市融资。而近年来,随着A股市场的日益完善,以及中美关系的边际转变,许多国企主动或者被动选择在美退市。目前,仅剩东方航空和南方航空两家国有企业在美挂牌交易。

当前,在美上市的中概股大多数都是拥有较强科技属性的新经济企业。虽然从整体规模来看,在美上市的中国企业总市值仅相当于A股的7%,但在一些特定行业,如可选消费行业,平均每6.5家上市企业中就有1家选择在美国上市,市值占比更是超过30%。其中代表性企业包括阿里巴巴、京东、拼多多、唯品会等电商平台,理想、小鹏、蔚来等电动汽车制造商,以及好未来和新东方等教育企业。

美股市场有其突出优势

在很长一段时间内,美国金融市场有着其独特的优势,为许多中国企业的投融资提供了巨大便利。

从满足融资需求的角度来说,美股市场对高风险企业更为友好。对于布局新赛道且风险相对较高的企业而言,在A股市场进行大规模融资并不容易。在美上市的中概股企业中,在上市前有38%的企业经营性现金流为负,45%尚未实现盈利。例如爱奇艺,在2022年一季度才迎来首次盈利,而在2018年就可成功在纳斯达克上市并募资22.5亿美元。另外,从波动率的角度来看,中概股的波动率在大部分时段也显著高于同时期的A股市场,说明在美上市的企业相对更具风险性。虽然近年来,尤其是2019年科创板开板后,我国资本市场的建设吸引了如中芯国际等企业的回归,但尚未有能力囊括所有企业,美股市场的包容性仍然对一些企业具有一定的吸引力。

美股市场容量更能满足大规模的融资需求。我国市场主体的蓬勃发展,催生了巨大的融资需求,阿里巴巴2014年在纽交所上市,IPO融资总额最终达到250亿美元,成为美国有史以来最大规模的IPO。虽然我国A股市场已有超过80万亿元的市场规模,体量跃居世界第二,但美股市场作为全球第一大股票市场,总市值是A股的4倍,相对而言,更有能力承接大规模的融资需求。虽然2006年以后,A股IPO平均融资金额与中概股的差距不断缩小,尤其是2021年以来,A股IPO中位数融资额甚至已超过在美中概股,但是从大型私营企业的角度来说,A股的市场环境建设仍有一段路要走。在A股IPO融资规模超百亿的55家企业中,非国有企业仅占13%,而在科创板开板之前,这个比例甚至仅为4%。

美股市场再融资更加便捷。虽然从再融资规模来看,A股与在美中概股两者差异并不明显,但美股宽松的再融资政策,使其可以更好地满足企业在快速扩张阶段的资金使用需求。我国的再融资政策一直处于动态调整的过程中,但总体而言,除了少数品种可以储架发行外,均实行的是“一次一审”的方法,而美股市场则相对宽松,可以一次核准,多次发行。以再融资最主要的手段——股权增发为例,A股企业的首次增发,平均在IPO后5年。而中概股则能在IPO之后很快进行增发融资,第一次增发距离IPO的时间平均仅为2年;而在企业市值超过100亿人民币的公司中,增发距离IPO平均用时仅13个月。

另外,赴美上市也是一级市场投资退出的重要通道。在我国股权投资市场蓬勃发展的20多年里,IPO一直是风险投资和私募股权投资人最重要的退出渠道。根据清科研究统计,2021年,中国股权投资市场项目退出渠道中,IPO占比接近七成。与A股市场相比,美国股票市场对上市的盈利要求相对更低,减持政策也更加宽松。尤其是当有国际资本参与时,为免除外汇管制影响,企业赴境外上市的动力也会更强。便捷的退出通道反过来也促成了国内创新、创投生态的发展与活跃。

赴美上市企业分化明显

近年来,随着赴美上市企业类型的多元化,中概股的多样性日益增加,企业规模差异显著。美国中概股IPO融资规模前10名的公司共融资超400亿美元,占所有中概股IPO融资总额的近一半;前10大公司占中概股总市值的比例甚至接近70%。因此,不同公司上市后的市场表现也开始出现明显分化。有时,市场倾向于选择性地关注那些获得巨大成功的案例,从而系统性地高估了美股市场的友好程度。

首先,这种分化在股票流动性上就可窥见一斑。直觉上,由于美股市场实行T+0交易制度,且无涨跌停限制,似乎流动性自然更好。热门股票如蔚来、小鹏汽车等,近两年换手率为6.1%和3.1%,也高于在A股上市的同行企业比亚迪(换手率为2.5%)。然而事实是,由于美股个人投资者比例较低,加之海外投资者对部分中国企业了解甚少,许多股票交易惨淡:中概股日均换手率在上市后一年内平均保持在1%左右,与A股6%的平均水平相比,相差甚远;更有近四分之一的中概股日均成交金额低于20万美元。

从上市后的股价来看,美股市场的高估值恐怕也是可遇不可求的。早年赴美上市的互联网龙头企业,如网易、百度、携程等,虽然股价时有波动,但总体而言也还稳定。然而近年来,即便不考虑中美关系摩擦带来的股价影响,中概股上市后的股价走势也并非全部欣欣向荣。作者统计,在上市一年后,有超七成的中概股股价破发。即使不考虑《外国公司问责法》给中概股带来的影响,截止到2020年底,有近1/3的中概股较发行价下跌幅度超90%,超过半数下跌幅度超过50%。

受到股价、流动性等因素限制,中概股的再融资状况也趋于两极分化。在上市之后的十年内,A股上市公司中约有56%进行了股权增发,而这一比例在中概股中腰斩至27%。从再融资规模上来看,亦是如此。在美中概股企业股权增发融资总规模为388亿美元,而前五名公司(拼多多、蔚来、分众传媒、小鹏汽车和贝壳)占比就超过四成。

而且,上市后的退市风险也不容忽视。由于A股的退市机制不够顺畅,在很长一段时间里,一些企业仅凭壳资源,依然可以尸位素餐,获得一定的市场估值。但在美国股市,企业即便在花费不菲的成本成功上市后,也面临着不小的退市风险。从历史上来看,曾登陆美国市场的中概股中,近一半已经退市,且从IPO到退市,平均间隔仅为7年。甚至在2001年至2010年期间上市的中概股中,目前仍然在证券市场上交易的仅占两成。

结合CRSP数据库与手动收集样本,整理统计267家中概股公司的退市原因,发现私有化和强制退市是两大主要因素,占比超过90%。一方面,由于估值过低、流动性差等原因,有些企业在美上市的收益已经不能覆盖合规成本时,企业会主动选择退出。另一方面,还有许多企业不熟悉美国市场的监管制度和审查规则,遭到了浑水、香橼等做空机构的狙击,频频被曝财务造假,被交易所强制退市,甚至引发了一连串的中概股信任危机。2020年以前,退市的主要是小规模、质量较差的公司,市值中位数为4.6亿元人民币。从行业看,除国有程度较高的通信、公用事业和能源等行业受非市场因素退市外,日常消费、材料和工业行业的企业,也有超过50%的退市比例。

中概股存水土不服现象

总体来看,由于美股市场上市门槛较低,一些公司商业模式尚未成熟,本身的盈利能力和经营状态良莠不齐会导致市场行情分化。譬如趣店,上市后试图从校园贷业务中抽身转型,在尝试消费金融、跨境电商等赛道后依旧业绩惨淡,以至于在年初由于股价持续过低被交易所给予“退市警告”。

但更重要的是,由于海外投资人存在本土偏差(home bias),中概股在美其实并未完全享受到“国民待遇”,许多中概股面临的资本市场生态环境也称不上理想。例如推特和微博,其日均活跃用户数量基本相当,且微博已经实现多年盈利,而估值水平却约仅为推特的五分之一。

进一步地,为更系统地观察,作者整理匹配了50对在美上市的中美企业,每对企业上市时间、企业规模和盈利情况等特征接近,因此可相互对标。分析后发现,在上市后首年,中概股的分析师覆盖和机构持股比例的平均水平显著低于其对标的美国企业。而分析师跟踪和机构投资者占比的多寡,也直接影响了股票定价效率。我们进而追踪了这些股票上市后五年的股价变动,这些中概股的股票收益率也同样明显逊于美国本土企业。同样地,这些股票在上市5年内的流动性(以日均换手率来衡量)也一直显著低于同类美国本土企业。

在中概股内部,如阿里巴巴、中通快递等这些大型企业,因为体量大、媒体曝光多、市场关注度高,可以一定程度上减轻出海上市的估值压力,而对其他小企业而言,其面对的资本市场环境则可谓是云泥之别,与A股公司相比也差异明显。2021年,日均市值超过人民币100亿元的中概股中,平均有9.5家机构的分析师追踪研究,少于同类公司在A股平均水平的12.4家;市值在50亿-100亿元人民币的公司中,中概股的年平均分析师覆盖机构数为2.5家,A股为5.3家;在小于50亿元人民币的中概股公司中,仅25%的公司被分析师追踪,且被追踪的公司中,年平均分析师覆盖机构数仅为1.5家,而在A股市场中,该市值区间段有27%的公司被分析师追踪,被追踪的公司的年平均分析师覆盖机构数为3家。

从中概股机构持股来看,机构持股比例较高的公司依然集中在头部企业,百度、携程、爱奇艺等公司的机构持股比例甚至超过60%,而中概股整体的平均水平却一直徘徊在13%至18%之间,这与美国市场总体的高机构持股比例和市场深度并不相称。

美股市场的

可利用程度值得思考

综上来看,除了一些明星公司外,许多中概股的日子其实并不好过。尤其是2020年底《外国公司问责法案》通过后,中概股股价集体受挫,有45%的股票股价跌幅超过90%。地缘政治摩擦加深,也使得企业开始严肃思考,美国股票市场的可替代性,以及回归本土市场,或者转向其他海外市场的可能性。

市场对于企业回归本土市场寄予厚望,而事实上,A股和港股一度存在的制度性障碍也在被逐步消除。VIE股权结构就是一个典型的例子。在没有进行改革以前,有166家在美上市的中国企业由于采用VIE架构,从一开始就没有在本土市场上市的条件和基础。但在2018年,港交所修改了上市规则,对VIE的态度开始有所缓和。阿里巴巴、名创优品、网易、知乎等企业纷纷回港上市,截至目前,已经有44家中国企业在香港和纽约两地同时挂牌。而A股方面,2020年10月,九号公司以VIE架构在科创板上市,也开创了新的里程碑。此外,港交所还新增了18A和19C两个章节,分别允许未有收入的生物科技公司和在海外上市的中概股来港上市,后又发布了《优化海外发行人上市制度的咨询总结》和增设特殊目的收购公司(SPAC)上市机制,进一步放宽了第二上市和双重主要上市的限制。10月19日,港交所进一步刊发咨询文件,旨在降低新一代信息技术、先进硬件、先进材料、新能源及节能环保、新食品及农业技术等五类科技企业赴港上市门槛。

其他海外市场也展现了对美股市场的替代效应。随着我国资本市场对外开放进程的不断深入,境内上市企业还可以通过发行全球存托凭证(Global Depositary Receipts,简称GDR)的方式在境外交易所上市。今年3月16日,国务院金融稳定发展委员会召开专题会议,支持各类企业到境外上市,A股境外发行迎来小高潮。英国金融时报报道称,今年,中国企业通过伦敦和苏黎世证券交易所已筹集了21亿美元资金,是美国市场的五倍之多。这也使得企业对美国市场的依赖性在一定程度上有所下降。

因此,中国企业能否放弃美股市场?在十年前,这个问题的答案可能是不容置疑的。时至今日,对于体量巨大的科技公司而言,美国股市的大容量、高估值,仍然具有不小的吸引力乃至低替代性,因此我们并不赞同中美资本市场的主动脱钩。 但对许多其他企业来说,赴美上市这个“洋气”的选择并不一定总是值得追捧,个体企业应各自审视自身需求和市场境况,上市后的再融资需求、资本市场生态环境及其带来的对公司股价表现的影响当属考量重点。

(作者黄生、孙溪、张高乐分别为中欧国际工商学院金融学副教授、助理研究员、研究助理)

本文介绍到这就结束了,感谢证券时报责任编辑:刘阳禾辛苦分享。