原标题:“公奔私”大潮又来了?大数据解密3100位公募基金经理动向!明星离任对产品影响几何?;本文自源证券时报,责任编辑:彭婧如的报道:

中国公募行业发展近25载,随着公募基金规模的不断攀升、基金行业新规的颁发,基金经理也随之发生着频繁的职位变动。

今年以来,公募经理离职继续增多,以中欧周应波、兴全董承非、华安崔莹、易方达林森为代表的多位明星公募基金经理纷纷转战私募。回望历史,2007年、2009-2010年、2014-2015年,公奔私曾出现过三次高潮,几轮时间点恰好与牛市时间点吻合。

基金经理离任对基金的收益率和规模究竟会带来怎样的影响?天相投顾一份数据统计揭示了其中的“奥秘”。

公募行业共有超3100位基金经理

经过行业25年的发展,基金经理人数快速增长。截至2021年底,我国公募基金行业累计历任基金经理共计4857位。在2002-2021年统计区间内,基金经理当年在职人数的年平均增长率为19%,当年累计在职人数的年平均增长率为 21%,2002年-2006年(统计区间的最初5年)与2017年-2021年(统计区间的最近5年)的在职人数年平均增长分别为57和275位,可以看到近五年的在职人数年平均增长人数较行业早期有较大的提高。

随着公募行业的发展与成熟,越来越多的专业人士对行业的认可度与信心的提高,在职年增长人数整体呈现逐年增加的态势,行业内人才快速扩容。

截至2022年8月17日,我国公募基金行业在任基金经理3125位,在管基金产品数量为16049只(份额分开统计,下同);截至2022年二季度末,公募基金行业总管理规模已超26万亿元人民币。

今年以来,证监会与基金业协会均颁布了相关政策文件以规范基金管理人的绩效考核方式与薪酬支付行为,将基金经理的绩效考核、薪酬管理等与从业稳定性挂钩,希望可以在一定程度上减少基金经理的频繁流动。

平均每位基金经理管理超6只产品

天相投顾对全行业3125位基金经理进行性别、学历、任职情况、管理产品情况及离任情况的整理与统计。

从性别构成上来看,目前全市场共有2352位男性基金经理、773位女性基金经理,男女比例约为3:1,男性基金经理在数量上占据了相对主导的地位。

从学历构成上来看,硕士学历的基金经理共有2671位,约占全市场基金经理人数的 86%,其次为博士学历,约占全市场10%,而学历为学士的基金经理数量最少,占比不足5%,且多为行业成立初期从业的资深基金经理。

从管理产品数量来看,全市场超半数(约51%)的基金经理目前管理的产品只数在5只(含)以下,其余基金经理主要分布在管理产品5-20只(含),管理超20只基金产品的基金经理数量较少,全市场仅有53位,约占2%。管理产品数量最多的基金经理为易方达基金的杨康,其管理产品只数达46只。整体而言,平均每位基金经理管理6.68只基金产品。

从管理规模来看,全市场有39%的基金经理目前管理规模在5-50亿元,是占比最多的基金经理管理规模。此外,管理规模在5亿元以下、100-300亿元、50-100亿元的基金经理人数也较多,分别占基金经理总数的28%、16%、13%。可以看到,管理规模在300亿元以下的基金经理占据了市场超 96%的比例。市场上管理规模超300亿的基金经理共有143位,约占全市场基金经理的4%。

从基金经理对单只基金的平均管理年限来看,有956位基金经理平均管理年限在1年以下,占基金经理总数的31%;平均管理年限在1-5年的基金经理约占64%,即全市场 95%的基金经理的平均管理年限在5年以下。而单只产品平均管理年限为5-10年的基金经理仅有171位,平均管理年限大于10年的基金经理更为稀有,全市场仅有12位,占比不足1%。单只产品管理年限最长的基金经理为长城基金的杨建华,其管理长城久泰沪深 300指数证券投资基金的年限超18年,他也是当之无愧的行业“元老级”基金经理。

离任对主动管理型基金的收益及规模影响更大

公募基金行业的未来前景愈发明晰,从业人员对于基金行业的信心逐步增强,越来越多的专业人士加入基金行业。

在类似于2015、2021年等市场行情处于阶段性牛市,沪深300点位持续走高的情况下,当年新增基金经理人数与离开基金经理人数较其他年度大幅提高,且新增基金经理人数显著多于离开基金经理人数。具体来看,2015 年当年新增436位基金经理,相较于2014年的新增涨幅为75%;2021年当年新增643位基金经理,相较于2020年的新增涨幅为41%。

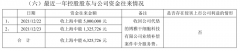

天相投顾统计,2017-2021年全市场基金经理共计发生2287人次的离任。管理混合基金的基金经理发生离任的人次占当年离任总人次的比例最大,每年均保持在45%左右,而海外投资基金、FOF和商品基金的基金经理离任情况较少,每年离任人次占比均不超过当年总离任人次的5%。2017-2021年间发生基金经理离任人次最多的基金管理人为嘉实基金,累计64 人次基金经理离任产品。

天相对超17000次基金产品发生基金经理离任的研究样本进行分析,基金的业绩及规模结果均取产品在发生基金经理变动所在报告期前后的最近一个报告期内。

从偏股型基金和偏债型基金的角度,可以明显的看到,相较于偏债型基金,偏股型基金无论是在收益率方面还是规模方面均受影响较大。从收益率来看,基金经理变动对偏债型基金的影响整体较小,整体业绩波动区间在-4%至+4%之间。但也有极值情况的存在,考虑到偏债型基金中诸如偏债混合基金、混债债券基金、可转债债券基金等具有少量的权益类资产配置的基金类型,基金经理的变动对这类基金的业绩表现影响较大,因而出现了-25%至+30%区间的收益率变动差异,而以短期债券、中长期债券配置为主的纯债债券基金,则收益率的波动较小。

对偏股型基金而言,收益率整体受基金经理变动影响较大,整体业绩波动区间在-20%至+20%之间,而极值情况的存在则将业绩波动范围扩大至-100%至+60%之间。

从产品规模变动情况来看,偏股型基金相较于偏债型基金受基金经理变动的影响更为敏感,部分偏股型基金甚至一度出现了-400亿元至+300亿元的规模变动的极值情况。

从基金的主动管理与被动管理角度而言,基金经理变动对主动管理型基金的收益率和规模的影响相较于被动管理型基金均较大。主动管理型基金整体受影响程度相对于被动管理型基金更大,表现更为敏感,且较多的主动管理型基金在基金经理变动后出现规模缩水的现象,可见主动管理型基金的业绩及规模表现更依赖于基金经理自身的投资风格及行为。

天相投顾认为,对于基金管理人来说,应完善人才培养体系、业绩考核制度和员工激励制度,优化人才资源配置,以期提高基金经理的从业稳定性,为投资者带来长期稳定收益。

(券商中国)

本文介绍到这就结束了,感谢证券时报责任编辑:彭婧如辛苦分享。