央企改革发展与资本市场的双向互动,正朝着纵深方向推进。近日,中国证监会和国务院国资委联合发布的《关于支持中央企业发行科技创新公司债券的通知》(下称《通知》)提出,支持中央企业开展基础设施REITs试点。

《通知》特别强调,重点支持交通、能源、水利、生态环保及5G、工业互联网等新型基础设施项目发行REITs,鼓励回收资金用于科技创新领域投资,拓宽增量资金来源,完善科技创新融资支持。

中信证券首席经济学家明明在接受《证券日报》记者采访时表示,我国公募REITs以基础设施作为底层资产,而央企又持有了大量符合条件的存量基础设施。因此,支持央企开展基础设施REITs试点,一方面有助于盘活存量资产;另一方面,借助发行REITs回收资金再投资新项目建设,也有利于发挥央企在现代化基础设施资产建设中的带头作用。

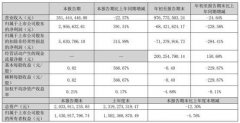

据统计,截至目前已有23只公募基础设施REITs产品获批发行,涵盖收费公路、产业园区、污水处理、仓储物流、清洁能源和保障性租赁住房等多种类型。已上市的20只公募基础设施REITs合计募集资金达618亿元,重点用于科技创新、绿色发展和民生等补短板领域,回收资金带动新项目投资额超过3300亿元。

“可以看到,企业借助REITs完成实物资产的证券化,不仅可以获得新的融资供给,回收资金的再利用也将进一步扩大投资规模,特别是扩大科技创新等领域投资。”中国企业联合会研究员刘兴国对《证券日报》记者表示,随着该《通知》的出台,预计后续将有效刺激中央企业对基础设施尤其是新型基础设施领域投资的加快增长;此外,这也将有针对性地刺激央企科技创新投入的增加,从而增强企业研发创新能力,增加创新产出,通过科技创新推动我国经济加快发展。

REITs作为一种重要的金融工具,目前已成为推动新型基础设施建设的重要融资方式。而对于新型基础设施建设,业内的普遍共识是“投资规模大、回报率不高,但具有长期性、稳定性”等特点。

以5G基站为例,据工信部数据显示,2021年我国新建5G基站超65万个,截至2021年底,5G基站为142.5万个。而据中国信息通信研究院测算,到2025年,我国5G网络建设投资达1.2万亿元,将累计带动超过3.5万亿元相关投资。

“由于资金投入量大、回报周期长,对政府和企业而言,大量的存量资产无法及时变现,易沉淀大量资产。”在中国电子信息产业发展研究院规划所产业规划研究室主任王海龙看来,在新型基础设施领域开展公募REITs,既可以盘活存量资产,又能提高资金效率,形成良性循环。

明明也持类似观点。即与传统基础设施类似的是,新型基础设施同样对于资金投入具有较高要求,而新基建建成之后也能产生较大的商业价值,这与REITs能够促进企业投资循环、需要底层资产具备一定盈利能力的特点较为吻合。再者,REITs在首次发行上市后,还可以通过扩募的方式进行再融资,对于推动企业建立资本循环体系、打通“投融管退”资金闭环、进而形成投资的良性循环起到积极作用。

阳光时代律师事务所高级合伙人、国企混改与员工持股研究中心负责人朱昌明预计,未来,央企发行REITs的数量有望实现较快增长,从而形成新的基础设施投融资建设模式,摆脱依赖债务融资的建设模式,加速形成“投资-开发-运营-REITs退出”的轻资产基建新模式。