原标题:国际投资者看好蔚来盈利预期 三季报后美港股开盘均涨超16%;本文自源中国新闻网,责任编辑:吴家驹的报道:

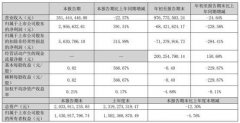

11月10日,蔚来发布2022年三季报。数据显示,蔚来三季度营收创新高,达到130亿元,同比增长32.6%,环比增长26.3%,整车销售毛利率为16.4%,综合毛利率为13.3%,符合市场预期。

当日,蔚来披露了2022年四季度交付指引,为43,000-48,000台,创单季最高交付指引;四季度营收指引为173.7亿元-192.3亿元,同比增长75.4%-94.2%。

蔚来四季度高预期交付和营收消息,在资本市场得到正向反馈。11月11日,蔚来在港股市场高开16%,而在前一晚的美股市场,蔚来股价同样大涨,盘中一度突破16%,收涨11.78%。

垂直整合能力正在构建

通过财报数据可见,蔚来第三季度研发投入创单季新高,达到29.4亿元。

基于长期战略投入,蔚来已建立完备的智能电动汽车研发体系,具备多款车型项目并行开发的能力。如蔚来全栈自研的智能底盘域控制器ICC,成为中国首个全栈自研智能底盘域控制器。蔚来智能系统涵盖整车计算平台、整车操作系统、车载智能硬件、智能算法及智能应用五大部分,实现持续迭代。当前,Banyan是蔚来最新一代智能系统。

在支撑电动汽车整车性能的三电技术方面,蔚来已有深厚积累,自研、自产高性能电机自不待言,此次财报会上,蔚来创始人、董事长、CEO李斌也明确了正在自研电池。

经过过去几年的投入与努力,蔚来的研发布局已基本定型,在接下来的一段时间内每季度的研发费用将稳定保持在30亿元左右,同时持续提升研发的体系化效率。高投入带来的垂直整合能力让各项业务稳健发展,蔚来将迈入稳定投入期。李斌表示,垂直整合能力对于蔚来长期实现25%-30%的毛利是非常重要的。

体系化能力稳定提升

蔚来在2022年实现了ET7、ET5和ES7三款NT2.0平台车型的交付。随着ET5开启交付,蔚来2022年的产品切换季完成,可以预见销售费用将更趋合理,从而推动毛利的上升。

在补能和销售服务体系建设方面,蔚来同样在持续提升。

补能体系方面,截止到11月10日,蔚来已在全球累计布局1,210座换电站,为用户提供超1,400万次换电服务;累计部署2,055座充电站,包含5,765根超充桩和6,077根目的地充电桩。与此同时,蔚来充电地图在中国接入第三方充电桩超过59万根,在欧洲接入超过38万根。销售服务体系方面,蔚来在全球共有399家蔚来中心和蔚来空间,覆盖149个城市;280家服务中心和交付中心,覆盖163个城市。

在产品焕新和稳定投入的共同推动下,蔚来2022年第四季度业绩有望更创新高。根据已披露的四季度营收指引显示,营收有望实现大幅增长,达到173.7亿元-192.3亿元,同比增长75.4%-94.2%。

到2023年上半年,蔚来全系车型将全部切换至NT2.0平台,产品力得到进一步提升,整体销量有望进一步提升,推动营收进入快速增长。

NIO品牌将实现盈亏平衡

在新车型投放上,2023年上半年蔚来将推出5款全新车型,使得在售车型总数达到8款,满足用户多样化的需求。新车型为2023年毛利快速增长打下了基础,蔚来明确表示,NIO品牌在2023年第四季度将达到盈亏平衡。

此前因电池价格的持续高位对毛利产生的影响,也将随着锂原材料价格的下降助推蔚来实现毛利率的提升,预计提升范围将在2%-4%。

作为全球化品牌,蔚来出海在2022年取得重大进展。10月7日,蔚来在德国举行发布会,宣布进入德国、荷兰、丹麦、瑞典四国,包括ET7、EL7(中国市场命名为ES7)和ET5将陆续交付欧洲用户。值得一提的是,在刚刚结束的德国“金方向盘”奖(Das Goldene Lenkrad)评选中,蔚来ET7摘得年度最佳中大型车桂冠,成为首个斩获“金方向盘”奖的中国品牌车型。

蔚来创始人、董事长、CEO李斌表示:“2022年,我们在产品、核心技术、充换电和销售服务网络等方面进?步投入和布局,为参与全球市场的长期竞争打下了坚实基础。虽然外部环境的变化给我们的运营带来了巨大的挑战,我们相信公司有能力在专注于产品与技术创新、服务能力提升的同时,进?步优化成本结构、提升运营效率,为全球用户提供超越期待的产品和服务。”

本文介绍到这就结束了,感谢中国新闻网责任编辑:吴家驹辛苦分享。