去年下半年以来,楼市已进入央国企时代,拿地端最猛者,无疑是冲在最前面且排在货值榜首的保利发展。

昨晚(8月29日),保利发展披露了完整的2022年中期业绩,从核心业绩数据看,“增收不增利”依然没改变,受行业减速影响,其盈利增长乏力。

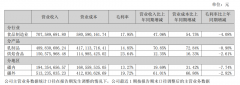

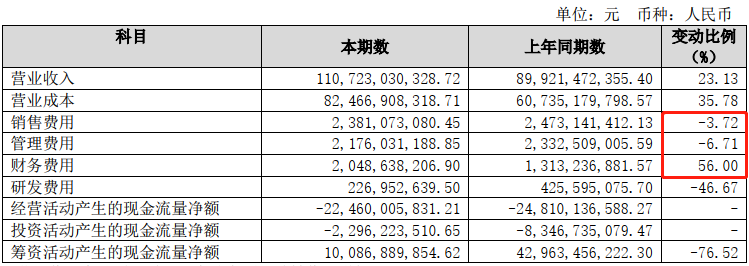

今年上半年,保利发展取得营收约1107.23亿元,同比增加23.13%;净利 149.24 亿元,同比微增1.6%,归母净利约108.26亿元,同比增加5.11%,但扣非后归母净利101.25亿元,同比微增0.76%。

反观去年同期,保利发展归母净利增速1.72%,扣非后归母净利增速3.42%,互有涨跌。报告期内,保利发展毛利率25.55%,同比下降6.95个百分点,对应净利率13.47%,同比下降2.85个百分点。

去年中期,曾有券商明确指出,未来随着高地价项目的陆续体现,保利发展的毛利率表现仍将承压。

反映到成本上,今年上半年,保利发展相对于营业收入增幅23%,营业成本增幅约35.8%,成本增幅明显高于收入增幅,成本中最大部分是土地款。

其解释为,受结转规模和结转结构影响,相应结转成本增加。先看结转结构,这是什么意思?说直白些,就是相对于过去,上半年保利交付结转了一批高价地项目,而且这部分的规模还比较大,拉高了成本,影响到了盈利空间。

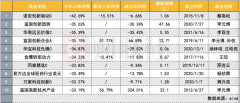

从近5年(2017-2021年)看,保利发展每平方米拿地的平均成本6118元、6186元、5802元、7388和6821元,可以看出2020年、2021年拿地成本偏高,刚好又赶上交付结转周期内,盈利承压可窥一斑。

就“三费”而言,在上半年销售和管理费均出现略降的情况下,保利发展的财务费用却大增56%,从13.13亿元增加到20.48亿元,一举增加了7.35亿元。

再看去年全年,保利发展的财务费用增幅也只增加了7.38%,达到33.86亿元。如果上半年财务费不增加,这对保利发展的净利影响是显而易见。

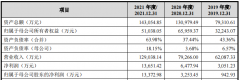

截至6月底,保利发展有息负债规模3635亿元,相比去年底3382亿元新增加了253亿元,综合融资成本约4.32%,较去年末4.46%下降了14个基点。

具体看,保利发展上半年发行公司债65亿元、中票75亿元,平均融资成本3.09%。其中,5月发行3年期中票、8月发行3+2年期公司债票面利率均仅2.8%,分别创公司发行同类产品历史最低利率。

虽然受央行不断降息放水的利好影响,保利发展上半年融资成本有所下降,但债务规模依然很大,呈现“不减反增”。或许,这就是大型央企的任性。

对照“三道红线”,保利发展扣除预收款后资产负债率66.45%、净负债率64.14%、现金短债比1.41,符合“绿档”标准。其中,一年内到期的债务占有息负债比重21%。

具体看,保利发展截至6月底账上短期借款20.67亿元,相比去年底减少一半,一年内到期有息债务741.14亿元,比去年底605.74亿元增加135.6亿元,账上现金余额1571亿元,比去年底减少132.8亿元。

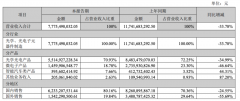

就短期偿债来看,保利发展依靠央企背书及再融资能力,暂无短债压力。保利发展上半年签约金额2102.21亿元,同比下降26.29%,但在拿地上逆市发力,上半年新增37个项目,新增计容建面412万平方米,耗资607亿元,拿地额占销售额的28.9%。

注意!受市场销售低迷及疫情影响,保利发展上半年新开工1121.8万方,同比下降59.7%。这势必会影响到明后年的业绩表现。

无论是地产央国企,还是民营房企,都在渴盼下半年楼市复苏。也唯有楼市进入复苏回暖上升通道,各大房企销售降幅将会收窄、回正,投资端、融资端才能活跃起来。