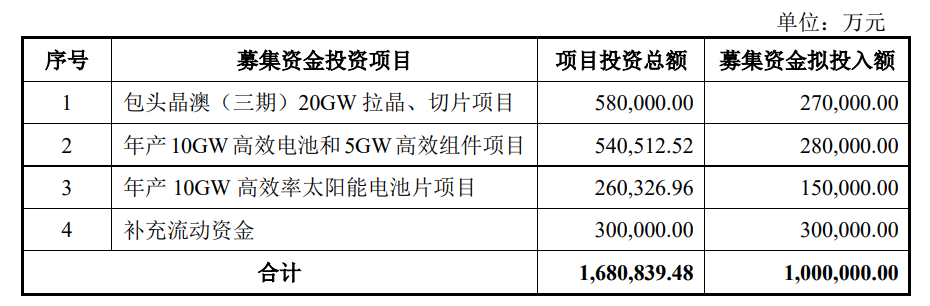

近期,晶澳科技发布可转债发行预案,拟募资不超过100亿元(含本数),用于扩产及补充流动资金。

晶澳科技于2019年末重组上市后,已进行2轮融资,共募得资金超过100亿元。截至2022年上半年末,仍有逾40亿元资金未投用于项目,用于补流的资金规模超过50亿元。公司曾因频繁融资受到监管部门问询,本轮大额融资预案能否顺利通过,有待关注。

分析发现,晶澳科技自身造血能力欠佳。公司的有息负债虽少,但其受限流动资产较多,加上各项应付款过多,公司的2022年上半年末资产负债率高达63.74%。同时,公司变现速度不及业绩增速,净利润现金含量仅约29%,造血速度较慢。

应付应收款持续增加的背景下,前期募投项目尚未达产,再度频抛出高达百亿元的可转债募资计划,是否构成过度融资,值得市场高度关注。

前两次定增资金大量闲置 拟再发100亿可转债

晶澳科技于2019年末通过资产重组正式登陆主板,产业链覆盖光伏硅片、电池、组件及光伏电站。公司当前业务主要集中在境外,境外收入占比超过六成。

资料显示,晶澳科技重组上市后已进行过2轮定增募资,第一次在2020年10月,募资净额约51.58亿元;第二次为2022年5月,募资总额约49.69亿元。两轮募资均用于扩产、补充流动资金,其中用于补充流动资金的部分合计超过29亿元。

截至2022年6月末,2轮定增仍有超40亿元的资金尚未投用于项目建设,大部分资金暂时调用于补充流动资金。也即,公司已有超60亿元的定增募集资金用于补流。

实际上,在第二轮定增预案的审核过程中,监管部门曾要求晶澳科技对短期内再度大额融资的合理性、必要性进行说明。

距离前次募资时隔不足半年,晶澳科技近期再度发布大额募资计划。公告显示,晶澳科技拟公开发行可转债募资不超过100亿元(含本数),用于扩产、补充流动资金,其中用于补流的金额约30亿元。

晶澳科技为何在监管关注的背景下,再次尝试大额募资?

流动性“吃紧” 资金周转压力较大

根据2022年中报数据,晶澳科技的资产负债率约63.74%,较去年同期略有下降,但整体上维持在较高水平。

经分析,公司的高负债率与其大额的应付款项有关。

2022年6月末,晶澳科技的应付票据及应付账款余额高达207.96亿元,占总资产的28.93%;其他应付款余额为68.71亿元,约占总资产的9.56%,多为设备工程款、运费、报关费等。2022年中报显示,晶澳科技1年内需支付的贸易及其他应付款项总额约达289.8亿元。

晶澳科技2022年6月末的货币资金达到126.87亿元,约占总资产的17.65%。其中,受限资金高达81.69亿元,主要为银行承兑汇票保证金。

与此同时,公司的存货规模较大,2022年6月末晶澳科技存货余额达到150.78亿元,总资产占比超过20%。2022年1-6月,晶澳科技的年化存货周转率为4.29,自2019年持续下降,公司的存货消化及减值风险值得注意。

另外,公司的应收账款余额超过70亿元,同样占用了公司大量流动资金。

整体来看,虽然晶澳科技目前有息负债占比不足10%,还息压力较小,但其流动资产受限较多,加之各项应付款的资产占比较大,公司的短期流动性风险不容忽视。

现金流与净利润背离

客观上来说,晶澳科技近几年的业绩增速较快。2022年上半年,公司实现营收284.69亿元、归母净利润17.02亿元,分别同比增加75.81%、138.64%。

但是,晶澳科技的变现速度不及业绩增速。2022年1-6月,晶澳科技经营净现金流为4.98亿元,同比增加15.65%;净利润现金含量仅约29%,同期5家可比公司的净利润现金含量均超过100%。

流动性压力大、造血速度缓慢的问题下,晶澳科技本次的100亿可转债的成功与否将对公司产生较大影响。由于本次募资金额较大,加上公司前期多次定增募资,最终能否获批有待持续关注。